Umsatz von $105 Mio., Rekord-ARR zum Quartalsende von $113 Mio.

Cash Flow aus der Geschäftstätigkeit von $25M

(Minneapolis, MN, 7. August 2024) - Digi International® Inc. (Nasdaq: DGII), ein weltweit führender Anbieter von geschäfts- und unternehmenskritischen Internet-of-Things-Produkten ("IoT"), -Dienstleistungen und -Lösungen, gab heute seine Finanzergebnisse für das dritte Geschäftsquartal zum 30. Juni 2024 bekannt.

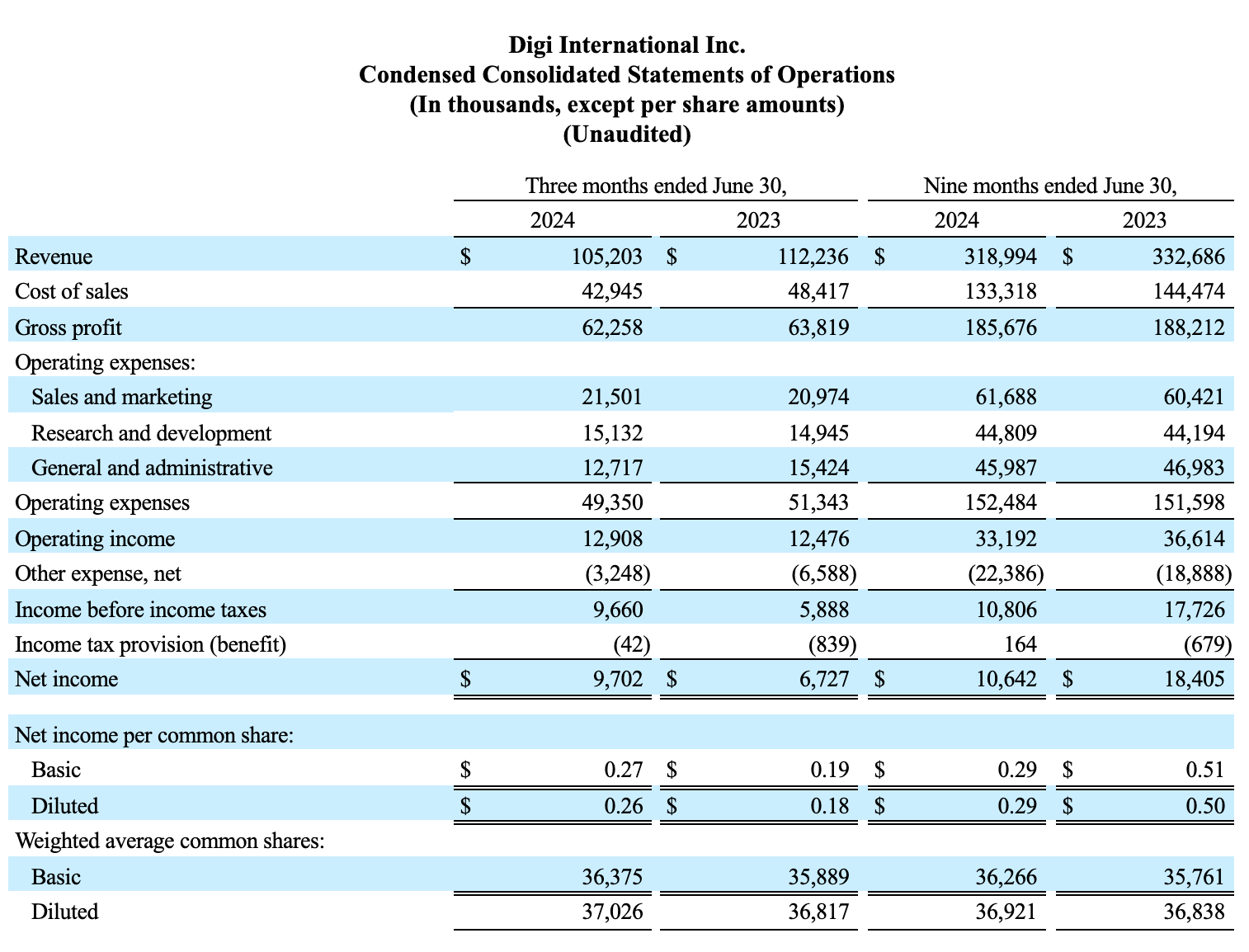

Ergebnisse des dritten Geschäftsquartals 2024 im Vergleich zu den Ergebnissen des dritten Geschäftsquartals 2023

- Die Einnahmen beliefen sich auf 105 Millionen US-Dollar, was einem Rückgang von 6 % entspricht.

- Die Bruttogewinnmarge betrug 59,2 %, was einem Anstieg um 230 Basispunkte entspricht.

- Der Reingewinn belief sich auf 10 Mio. USD, gegenüber 7 Mio. USD.

- Der Nettogewinn pro verwässerter Aktie betrug 0,26 US-Dollar gegenüber 0,18 US-Dollar.

- Der bereinigte Nettogewinn pro verwässerter Aktie lag bei 0,50 US-Dollar und blieb damit gegenüber dem Vorjahr unverändert.

- Das bereinigte EBITDA belief sich auf 25 Millionen US-Dollar, was einem Anstieg von 2 % entspricht.

- Der annualisierte wiederkehrende Umsatz (ARR) betrug zum Quartalsende 113 Millionen US-Dollar, was einem Anstieg von 9 % entspricht.

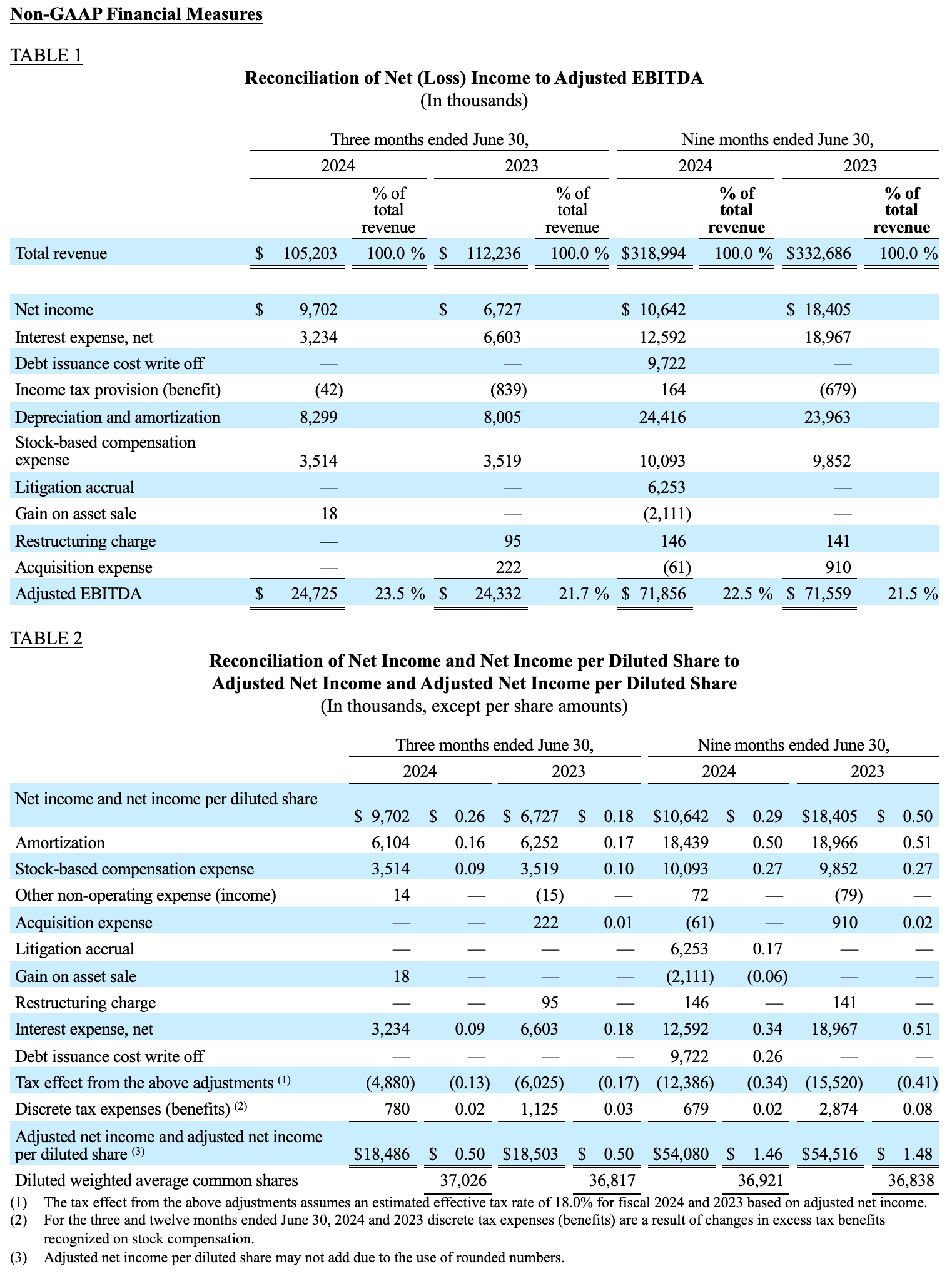

Überleitungen von GAAP- und Non-GAAP-Kennzahlen finden Sie am Ende dieser Mitteilung.

"Digi konzentriert sich weiterhin auf seine oberste Priorität, die Bereitstellung wertvoller IoT Lösungen. Dieser Fokus führte zu einem ARR-Rekord von 113 Mio. $ und damit zu Rekord-Bruttomargen. Eine starke operative Disziplin trug dazu bei, dass die A-EBITDA-Margen einen Rekordwert erreichten und ein starker Cashflow generiert wurde", sagte Ron Konezny, Präsident und CEO. "Digi ist in einem zunehmend herausfordernden Markt, in dem Cybersicherheit und Datenschutz zu den wichtigsten Prioritäten gehören, gut positioniert. Unser Team wird immer stärker und verbindet fachkundigen Service mit unseren Lösungen, die unseren Vertriebskanälen und Endbenutzern eine überzeugende Auswahl bieten."

Weitere finanzielle Höhepunkte

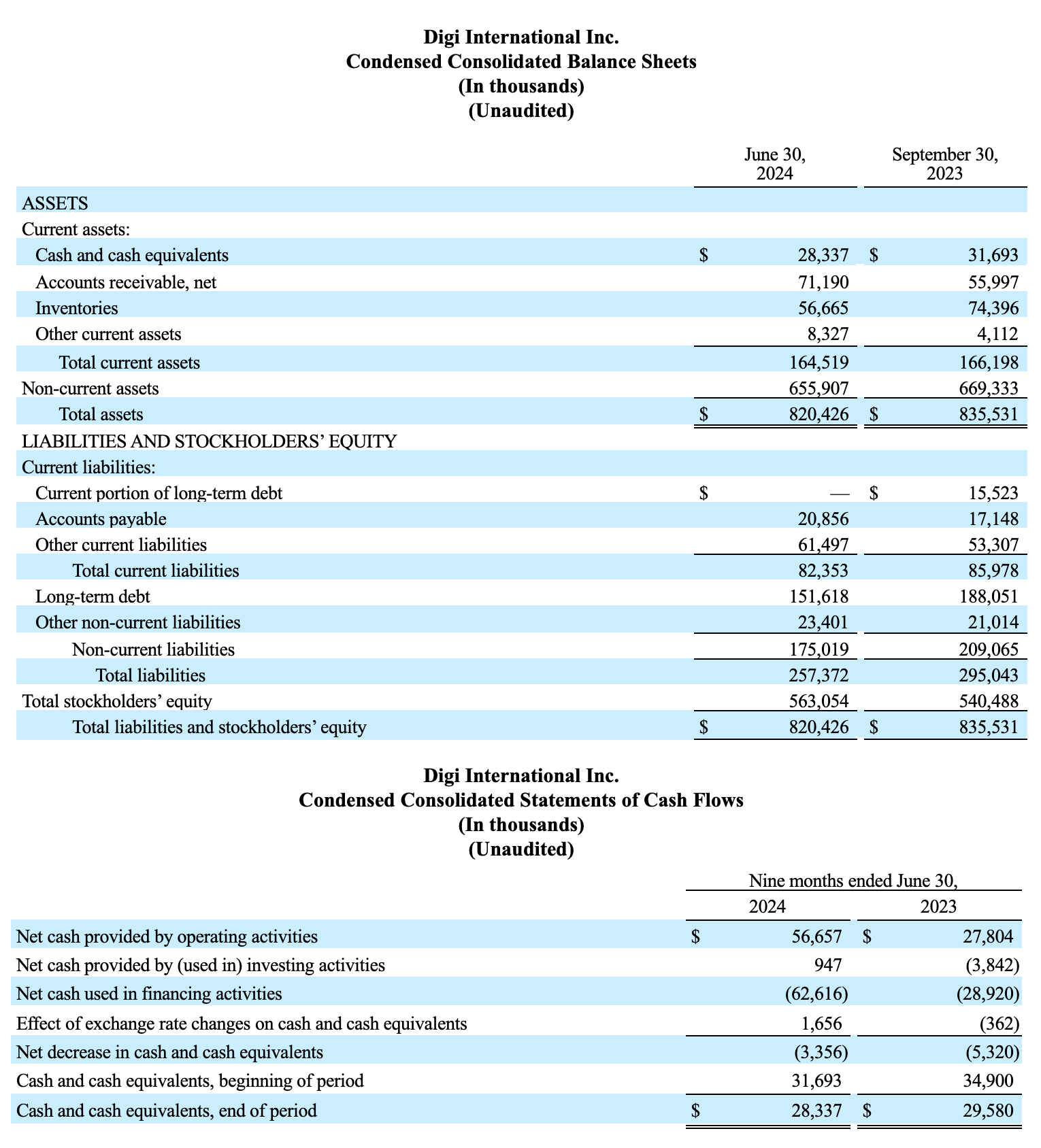

- Wir haben unsere revolvierende Kreditfazilität in Anspruch genommen und dadurch unsere Nettoverschuldung zum Quartalsende auf 152 Millionen US-Dollar und die Verschuldung abzüglich der liquiden Mittel auf 123 Millionen US-Dollar reduziert.

- Im dritten Quartal des Geschäftsjahres 2024 fielen Zinsaufwendungen in Höhe von 3,2 Millionen US-Dollar an, verglichen mit 6,6 Millionen US-Dollar im Vorjahr. Der Rückgang ist auf eine geringere ausstehende Verschuldung und eine Senkung des effektiven Zinssatzes zurückzuführen.

- Der Cashflow aus dem operativen Geschäft belief sich im dritten Quartal des Geschäftsjahres 2024 auf 25 Mio. US-Dollar gegenüber 18 Mio. US-Dollar im Vorjahr, was auf die Veränderungen bei den Vorräten im Jahresvergleich zurückzuführen ist.

- Die Nettobestände beliefen sich zum Quartalsende auf 57 Mio. USD gegenüber 74 Mio. USD zum 30. September 2023, was die fortgesetzten Bemühungen um die Verwaltung der Bestände widerspiegelt.

Segmentergebnisse

IoT Produkt & Dienstleistungen

Der Umsatz des Segments im dritten Geschäftsquartal 2024 in Höhe von 80 Millionen US-Dollar verringerte sich um 7,4 Millionen US-Dollar im Vergleich zum gleichen Zeitraum des Vorjahres. Dieser Rückgang bestand aus einem Rückgang der einmaligen Umsätze in Höhe von 7,9 Millionen US-Dollar, ohne wesentliche Auswirkungen auf die Preisgestaltung, die teilweise durch ein Wachstum der wiederkehrenden Umsätze in Höhe von 0,5 Millionen US-Dollar ausgeglichen wurden. Die ARR zum Ende des dritten Fiskalquartals betrugen 23 Millionen US-Dollar, was einem Anstieg von 5 % gegenüber dem Vorjahr entspricht. Dieser Anstieg wurde durch das Wachstum der Abonnentenbasis bei erweiterten Garantieangeboten und Fernverwaltungsplattformen erzielt. Die Bruttogewinnmarge stieg im dritten Fiskalquartal 2024 um 30 Basispunkte auf 54,4 % des Umsatzes, was auf eine Reduzierung der Bestandsanpassungen und einen geringeren Inflationsdruck zurückzuführen ist.

IoT Lösungen

Der Umsatz des Segments im dritten Fiskalquartal 2024 in Höhe von 25 Mio. US-Dollar stieg im Vergleich zum Vorjahreszeitraum um 0,3 Mio. US-Dollar, bestehend aus einem Anstieg der wiederkehrenden Umsätze um 1,7 Mio. US-Dollar, der teilweise durch einen Rückgang der Hardwareverkäufe um 0,8 Mio. US-Dollar und einen Rückgang des Volumens einmaliger Dienstleistungen um 0,6 Mio. US-Dollar ausgeglichen wurde. Die wiederkehrenden Umsätze (ARR) betrugen zum Ende des dritten Fiskalquartals 90 Millionen US-Dollar, ein Anstieg von 10 % gegenüber dem Vorjahr, der auf das Wachstum bei SmartSense zurückzuführen ist. Die Bruttogewinnmargen stiegen im dritten Geschäftsquartal 2024 um 770 Basispunkte auf 74,4 %. Dieser Anstieg war das Ergebnis des Wachstums der margenstärkeren ARR-Abonnementumsätze.

Strategie der Kapitalallokation

Wir beabsichtigen, den Verschuldungsgrad des Unternehmens zu senken und gleichzeitig optimale Lagerbestände anzustreben, da sich unsere Lieferkette weiter normalisiert, wie der Rückgang unseres Lagerbestands zeigt.

Akquisitionen haben für Digi weiterhin höchste Priorität. Wir werden diszipliniert vorgehen und handeln, wenn wir glauben, dass sich eine Gelegenheit bietet, die wir im Kontext der vorherrschenden Marktbedingungen umsetzen können. Wir entwickeln und überwachen unsere Akquisitionspipeline, und wir beabsichtigen, uns mehr auf Größe und ARR zu konzentrieren.

Prognose für das vierte Quartal 2024

Digi ist weiterhin bestrebt, seine neuen langfristigen strategischen Ziele zu erreichen, nämlich die Verdoppelung der ARR und des bereinigten EBITDA auf 200 Millionen US-Dollar innerhalb der nächsten fünf Jahre. Die robuste Ausführung von Digi in einem großen und wachsenden Markt für das industrielle Internet der Dinge ist beständig geblieben. Unser Ausblick auf das ARR-Wachstum für das Geschäftsjahr 2024 verbessert sich auf mehr als 5 %. Obwohl wir mit unseren bisherigen Jahresergebnissen zufrieden sind, bleiben unsere Kunden bei der Nachfrage zurückhaltend. Für das Geschäftsjahr 2024 rechnen wir mit einem Anstieg des bereinigten EBITDA um ca. 1 % und einem Umsatzrückgang von ca. 5 % im Vergleich zum Vorjahr. Dies entspricht der zuvor gegebenen Prognose für das Geschäftsjahr. Aufgrund der makroökonomischen Bedingungen sind wir uns nicht sicher, wann und in welchem Ausmaß die Verkaufszyklen zu normaleren Bedingungen zurückkehren werden.

Für das vierte Fiskalquartal wird der Umsatz auf 102 bis 106 Mio. US-Dollar geschätzt. Das bereinigte EBITDA wird auf 24,5 bis 26,0 Mio. US-Dollar geschätzt. Der bereinigte Nettogewinn pro Aktie wird voraussichtlich zwischen $0,48 und $0,52 pro verwässerter Aktie liegen, wobei von einer gewichteten durchschnittlichen Anzahl verwässerter Aktien von 37,5 Millionen ausgegangen wird.

Wir geben Prognosen oder längerfristige Ziele für den bereinigten Nettogewinn je Aktie sowie für das bereinigte EBITDA auf Nicht-GAAP-Basis an. Wir stimmen diese Posten nicht mit den entsprechenden US-GAAP-Kennzahlen ab, da es schwierig ist, ohne unangemessenen Aufwand zahlreiche Posten vorherzusagen, zu denen unter anderem die Auswirkungen von Währungsumrechnungen, Umstrukturierungen, Zinsen und bestimmte steuerliche Ereignisse gehören. Angesichts der Ungewissheit könnte jeder dieser Posten einen erheblichen Einfluss auf die US-GAAP-Ergebnisse haben.

Details zur Telefonkonferenz für das dritte Quartal 2024

Wie am 12. Juli 2024 angekündigt, wird Digi die Ergebnisse des dritten Geschäftsquartals in einer Telefonkonferenz am Mittwoch, den 7. August 2024 um ca. 17:00 Uhr ET (16:00 Uhr CT) diskutieren. Die Telefonkonferenz wird von Ron Konezny, President und Chief Executive Officer, und Jamie Loch, Chief Financial Officer, moderiert.

Die Teilnehmer können sich für die Telefonkonferenz anmelden unter: https://register.vevent.com/register/BIcc5261bce63c42b398b24fd89b29a861. Nach Abschluss der Registrierung erhalten die Teilnehmer eine Einwahlnummer und einen Passcode für den Zugang zur Telefonkonferenz. Alle Teilnehmer werden gebeten, sich 15 Minuten vor Beginn der Konferenz einzuwählen.

Teilnehmer können einen Live-Webcast der Telefonkonferenz über den Investor-Relations-Bereich der Digi-Website, https://digi.gcs-web.com/ oder die Hosting-Website https://edge.media-server.com/mmc/p/grsuwsnf/ abrufen .

Eine Aufzeichnung wird innerhalb von etwa zwei Stunden nach Beendigung der Telefonkonferenz für etwa ein Jahr verfügbar sein. Sie können die Aufzeichnung per Webcast über den Investor Relations-Bereich der Digi-Website abrufen.

Eine Kopie dieser Gewinnmitteilung kann über die Seite "Financial Releases" im Bereich "Investor Relations" auf der Website von Digi unter www.digi.com abgerufen werden.

Für weitere Neuigkeiten und Informationen über uns besuchen Sie bitte www.digi.com/aboutus/investorrelations.

Über Digi International

Digi International (Nasdaq: DGII) ist ein weltweit führender Anbieter von IoT Konnektivitätsprodukten, Dienstleistungen und Lösungen. Wir helfen unseren Kunden, vernetzte Produkte der nächsten Generation zu entwickeln und kritische Kommunikationsinfrastrukturen in anspruchsvollen Umgebungen mit einem hohen Maß an Sicherheit und Zuverlässigkeit einzurichten und zu verwalten. Wir wurden 1985 gegründet und haben unseren Kunden geholfen, mehr als 100 Millionen Dinge zu vernetzen - Tendenz steigend. Weitere Informationen finden Sie auf der Website von Digi unter www.digi.com.

Zukunftsgerichtete Aussagen

Diese Pressemitteilung enthält zukunftsgerichtete Aussagen, die auf den derzeitigen Erwartungen und Annahmen der Geschäftsleitung beruhen. Diese Aussagen sind häufig an der Verwendung zukunftsgerichteter Begriffe wie "annehmen", "glauben", "fortsetzen", "schätzen", "erwarten", "beabsichtigen", "können", "planen", "potenziell", "projizieren", "sollten" oder "werden" oder deren Verneinung oder ähnlichen Begriffen zu erkennen. Diese Aussagen beziehen sich unter anderem auf Erwartungen hinsichtlich des Geschäftsumfelds, in dem Digi tätig ist, auf Prognosen über die künftige Leistung, Lagerbestände, wahrgenommene Marktchancen, Zinseinsparungen und Aussagen über unsere Mission und Vision. Solche Aussagen sind keine Garantien für zukünftige Leistungen und beinhalten bestimmte Risiken, Ungewissheiten und Annahmen. Dazu gehören unter anderem Risiken im Zusammenhang mit dem anhaltenden und unterschiedlichen Inflations- und Deflationsdruck auf der ganzen Welt und der Geldpolitik der Regierungen weltweit sowie die gegenwärtigen und anhaltenden Sorgen über eine mögliche Rezession, die Fähigkeit von Unternehmen wie uns, unter solchen Bedingungen ein globales Geschäft zu betreiben, sowie negative Auswirkungen auf die Produktnachfrage und die Zahlungsfähigkeit von Kunden und Lieferanten unter solchen Bedingungen, Risiken im Zusammenhang mit anhaltenden Herausforderungen in der Lieferkette, die sich weiterhin auf Unternehmen weltweit auswirken, Risiken im Zusammenhang mit der Cybersicherheit, Risiken, die sich aus den gegenwärtigen Kriegen in der Ukraine und im Nahen Osten ergeben, der stark wettbewerbsorientierte Markt, in dem unser Unternehmen tätig ist, rasche Veränderungen bei den Technologien, die von uns verkaufte Produkte verdrängen können, sinkende Preise für Netzwerkprodukte, unsere Abhängigkeit von Vertriebshändlern und anderen Dritten für den Verkauf unserer Produkte, die Möglichkeit, dass wichtige Kaufaufträge storniert oder geändert werden, Verzögerungen bei der Produktentwicklung, Ungewissheit über die Akzeptanz unserer Produkte bei den Anwendern, die Fähigkeit, unsere Produkte und Dienstleistungen mit denen anderer Parteien in einer kommerziell akzeptierten Weise zu integrieren, potenzielle Verbindlichkeiten, die entstehen können, wenn eines unserer Produkte Konstruktions- oder Herstellungsfehler aufweist, unsere Fähigkeit, die erwarteten Vorteile von Übernahmen zu integrieren und zu realisieren, unsere Fähigkeit, Rechtsstreitigkeiten zu verteidigen oder zufriedenstellend beizulegen, die Auswirkungen von Naturkatastrophen und anderen Ereignissen, auf die wir keinen Einfluss haben und die sich negativ auf unsere Lieferkette und unsere Kunden auswirken könnten, potenzielle unbeabsichtigte Folgen im Zusammenhang mit Umstrukturierungen, Reorganisationen oder anderen ähnlichen Geschäftsinitiativen, die sich auf unsere Fähigkeit auswirken könnten, wichtige Mitarbeiter zu halten, oder sich anderweitig auf unbeabsichtigte und nachteilige Weise auf unsere Geschäftstätigkeit auswirken könnten, sowie Veränderungen in unserer Umsatzhöhe oder Rentabilität, die aus vielen Gründen, die sich unserer Kontrolle entziehen, schwanken können. Diese und andere Risiken, Unwägbarkeiten und Annahmen, die von Zeit zu Zeit in den von uns bei der US-Börsenaufsichtsbehörde Securities and Exchange Commission (SEC) eingereichten Unterlagen genannt werden, einschließlich, aber nicht beschränkt auf die in Punkt 1A, Risikofaktoren, unseres Jahresberichts auf Formblatt 10-K für das am 30. September 2023 zu Ende gegangene Geschäftsjahr, in den nachfolgenden Unterlagen auf Formblatt 10-Q und in anderen Unterlagen dargelegten Faktoren, könnten dazu führen, dass unsere tatsächlichen Ergebnisse erheblich von denen abweichen, die in den von uns oder in unserem Namen abgegebenen zukunftsgerichteten Aussagen zum Ausdruck gebracht wurden. Viele dieser Faktoren liegen außerhalb unserer Möglichkeiten, sie zu kontrollieren oder vorherzusagen. Diese zukunftsgerichteten Aussagen gelten nur für das Datum, für das sie gemacht werden. Wir lehnen jede Absicht oder Verpflichtung ab, zukunftsgerichtete Aussagen zu aktualisieren, sei es aufgrund neuer Informationen, zukünftiger Ereignisse oder aus anderen Gründen.

Darstellung von Non-GAAP-Finanzkennzahlen

Diese Mitteilung enthält den bereinigten Jahresüberschuss, den bereinigten Jahresüberschuss je verwässerter Aktie und das bereinigte EBITDA, die jeweils eine Non-GAAP-Kennzahl darstellen.

Wir sind uns bewusst, dass es wesentliche Einschränkungen bei der Verwendung von Non-GAAP-Kennzahlen gibt. Non-GAAP-Kennzahlen sind kein Ersatz für GAAP-Kennzahlen, wie z. B. den Jahresüberschuss, zum Zweck der Analyse der finanziellen Leistungsfähigkeit. Die Offenlegung dieser Kennzahlen spiegelt nicht alle Kosten und Gewinne wider, die von Digi tatsächlich verbucht wurden. Diese Non-GAAP-Kennzahlen stehen nicht im Einklang mit oder sind keine Alternative zu Kennzahlen, die nach allgemein anerkannten Rechnungslegungsgrundsätzen erstellt wurden, und können sich von Non-GAAP-Kennzahlen unterscheiden, die von anderen Unternehmen verwendet oder von uns in früheren Berichten dargestellt wurden. Darüber hinaus basieren diese Non-GAAP-Kennzahlen nicht auf einem umfassenden Satz von Rechnungslegungsvorschriften oder -prinzipien. Wir sind der Ansicht, dass Non-GAAP-Kennzahlen insofern Einschränkungen aufweisen, als sie nicht alle Beträge widerspiegeln, die mit unseren gemäß GAAP ermittelten Betriebsergebnissen verbunden sind. Wir sind der Meinung, dass diese Kennzahlen nur in Verbindung mit den entsprechenden GAAP-Kennzahlen zur Bewertung unserer Betriebsergebnisse verwendet werden sollten. Darüber hinaus spiegelt das bereinigte EBITDA nicht unsere Barausgaben, den Bedarf an liquiden Mitteln für den Ersatz abgeschriebener und abgeschriebener Vermögenswerte oder Änderungen oder den Bedarf an liquiden Mitteln für unseren Betriebskapitalbedarf wider.

Wir sind der Ansicht, dass die Angabe des historischen und bereinigten Jahresüberschusses bzw. des bereinigten Jahresüberschusses je verwässerter Aktie ohne Posten wie Auflösung von Steuerrückstellungen, diskrete Steuervorteile, Restrukturierungsaufwendungen und -auflösungen, immaterielle Abschreibungen, aktienbasierte Vergütungen, sonstige nicht-operative Erträge/Aufwendungen, Änderungen des beizulegenden Zeitwerts bedingter Gegenleistungen, akquisitionsbedingte Aufwendungen und Zinsaufwendungen im Zusammenhang mit Akquisitionen es Investoren ermöglicht, die Ergebnisse mit früheren Zeiträumen zu vergleichen, in denen diese Posten nicht enthalten waren. Die Geschäftsleitung verwendet die oben genannten Non-GAAP-Kennzahlen, um die laufenden Betriebsergebnisse und Trends zu überwachen und zu bewerten und um ein Verständnis für unsere vergleichbare Betriebsleistung zu erhalten. Darüber hinaus haben einige unserer Aktionäre ihr Interesse daran bekundet, finanzielle Leistungskennzahlen ohne die Auswirkung dieser Angelegenheiten zu sehen, die zwar wichtig sind, aber nicht im Mittelpunkt des Kerngeschäfts unseres Unternehmens stehen. Das Management ist der Ansicht, dass das bereinigte EBITDA, definiert als EBITDA, bereinigt um aktienbasierte Vergütungsaufwendungen, akquisitionsbedingte Aufwendungen, Restrukturierungskosten und -auflösungen sowie Änderungen des beizulegenden Zeitwerts bedingter Gegenleistungen, für Investoren nützlich ist, um unser Kernbetriebsergebnis und unsere Finanzleistung zu bewerten, da es Posten ausschließt, die wesentliche nicht zahlungswirksame oder einmalige Posten sind, die in den verkürzten konsolidierten Gewinn- und Verlustrechnungen ausgewiesen werden. Wir sind der Meinung, dass die Darstellung des bereinigten EBITDA als Prozentsatz des Umsatzes nützlich ist, da sie einen zuverlässigen und konsistenten Ansatz zur Messung unserer Leistung von Jahr zu Jahr und zur Bewertung unserer Leistung im Vergleich zu anderen Unternehmen bietet. Wir sind der Ansicht, dass diese Informationen helfen, die Betriebsergebnisse und die Unternehmensleistung ohne die Auswirkungen unserer Kapitalstruktur und der Methode, nach der Vermögenswerte erworben wurden, zu vergleichen.

Kontakt für Investoren:

Rob Bennett

Investor Relations

Digi International

952-912-3524

E-Mail: rob.bennett@digi.com